Nicht auf Rosen gebettet? Matratzenindustrie in Deutschland

Ein Beitrag von DDIM Partner HANSE Interim Management GmbH

HANSE Interim Team Research: Nicht auf Rosen gebettet? Wie kann die Matratzenindustrie in Deutschland den Turnaround meistern und welche Trends werden zukünftig erfolgskritisch sein?

Die deutsche Matratzenbranche verzeichnet bereits seit einigen Jahren deutliche Umsatzrückgänge. Hauptgründe für die rückläufige Entwicklung waren einerseits der starke Preis- und Verdrängungswettbewerb durch günstige Importe und andererseits die Konsolidierung der vor- und nachgelagerten Branchen.

Im Rahmen eines Projektes der HANSE Gruppe für einen in der Matratzenindustrie tätigen Mandanten, hat HANSE Interim die zentralen Marktentwicklungen sowie die entscheidenden Entwicklungen untersucht und im Hinblick auf Bedeutung und Auswirkung auf die zukünftigen Chancen und Risiken der Branche analysiert.

Marktübersicht Matratzenindustrie

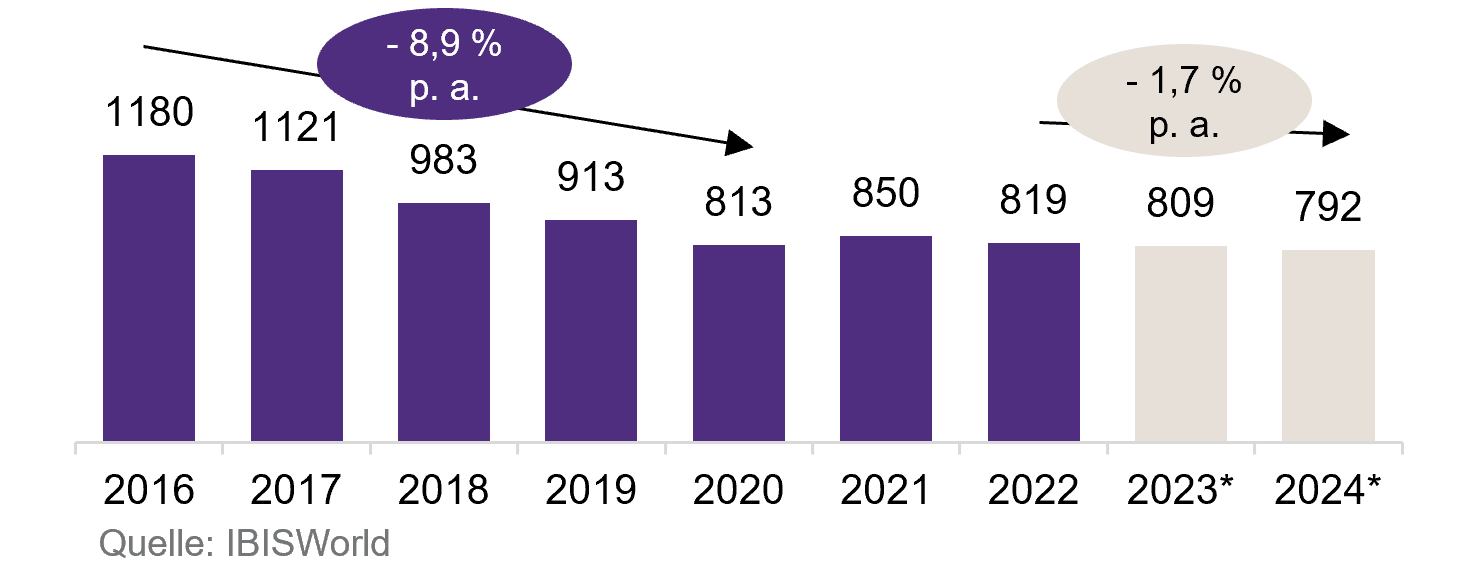

Seit 2016 verzeichnete die Branche ein sinkendes Umsatzvolumen von durchschnittlich ca. 8,9 % pro Jahr.

Steigende Importe aus dem Ausland

Aufgrund der negativen wirtschaftlichen Auswirkungen der Pandemie im Jahr 2020 und der schleppenden Erholung im Jahr 2021 hat sich die Nachfrage nach Matratzen in das Niedrigpreissegment verlagert.

Um ihre Umsätze zu sichern, ersetzen die großen Möbelhändler in ihrem Sortiment daher die meist im oberen Preissegment angesiedelten Matratzen und Sprungrahmen aus deutscher Produktion durch preisgünstigere Produkte aus dem Ausland.

Die gesunkenen Umsätze 2022 waren zudem bedingt durch die eingeschränkte Verfügbarkeit von Schaumstoff- und Holzwaren. Die hohen Logistik-, Transport- und Energiekosten führten zu weiteren Preissteigerungen bei Matratzen.

Wachsender Onlinehandel – insbesondere One-fits-all-Matratzen

One-fits-all-Matratzen, die ausschließlich über das Internet vertrieben werden, liegen zudem weiterhin im Trend. Hierzu zählen u.a. Marken wie Bett1 und Emma, welche durch sehr aggressive Werbung in TV und auf Social Media schnell relevante Marktanteile gewinnen konnten -> „die meistgekaufte Matratze in Deutschland“.

Angeboten werden im Wesentlichen Produkte im unteren Preissegment (199 EUR). Infolgedessen sank die Nachfrage im Einzelhandel in den letzten Jahren deutlich. Zudem ist das durch Preisabsprachen entstandene schlechte Image des Fachhandels weiter konsumhemmend.

Durch den Druck von Online-Händlern und ausländischen Herstellern stehen deutsche Unternehmen somit vor der Herausforderung sowohl Produktportfolio, Distribution als auch die strategische Ausrichtung an die geänderten Marktanforderungen anzupassen.

Welche konkreten Trends und Entwicklungen bieten den Herstellern also Chancen diese Transformation zu stemmen?

1. Spezialisierung

Deutsche Matratzenhersteller bieten zunehmend Premium- und Nischenprodukte an, bei denen Qualitätsmerkmale wie „Made in Germany“, Liegekomfort, eine lange Lebensdauer und besondere Eigenschaften je nach Kundenwunsch, wie zum Beispiel Wasserdichtigkeit, im Vordergrund stehen. Zudem ziehen sich viele Akteure der Branche aus dem Massenmarkt zurück und konzentrieren sich auf Nischenmärkte. Attraktiv sind vor allem Nischensegmente wie die Herstellung von Antidekubitus-Matratzen und anderen medizinischen Matratzen. Darüber hinaus sind bestimmte Spezialmatratzen mit flammhemmenden, blut- und urinbeständigen Bezügen ausgestattet.

2. Onlinevertrieb bzw. Multichannel

Über die Kombination stationärer Ausstellungsräume mit Online-Vertriebswegen und technologischen Neuerungen sowie unkomplizierten Umtauschmöglichkeiten für online gekaufte Waren konnten die Widerstände der traditionellen Verbraucher gegen den Online-Matratzenkauf in den vergangenen Jahren überwunden werden und große Wachstumspotenziale auf dem Online-Markt ausgeschöpft werden.

3. Reduktion des Produktsortiments

Die Reduktion des Produktsortiments ist ein weiterer Erfolgsfaktor innovativer Matratzenhersteller. Anbieter, die wie Bett1.de und Emma ihr Produktsortiment ausdünnen und auf einige Kernprodukte fokussieren, werden sich künftig am Markt behaupten können, was sich nicht nur in der hohen Nachfrage zeigt, sondern auch in der Möglichkeit zur Kostenreduktion, indem sowohl Forschungs- und Entwicklungskosten als auch Beratungsaufwand eingespart werden können.

4. Nachhaltige Produkte

Durch zunehmendes Gesundheitsbewusstsein legen die Endverbraucher immer mehr Wert auf die gesundheitlichen Auswirkungen der Produkte, die sie benutzen. Nicht zuletzt verlangt das steigende Umweltbewusstsein der Verbraucher nach einer nachhaltigen und fairen Möbelproduktion, energieeffizienten Wohnkonzepten und trendbewussten Möbeln aus Re- oder Upcyclingprozessen. Dies zeigt sich unter anderem in dem steigenden Absatz von Naturmatratzen. Gemessen am derzeitigen Umsatz ist ihr Marktanteil zwar zu vernachlässigen, doch bauen sie diesen stetig aus. In Anbetracht der Entwicklung der Kundenpräferenzen sowie der Fortschritte in der aufwendigen Pflege solcher Matratzen ist mit einer Fortsetzung des Wachstums in diesem Segment zu rechnen.

Fazit

Der starke Preiswettbewerb durch Hersteller aus anderen EU-Ländern und China dürfte sich weiter verschärfen und vor allem kleinere Hersteller in finanzielle Schwierigkeiten bringen. Für die kommenden fünf Jahre ist zu erwarten, dass der Branchenumsatz durchschnittlich um 1,7 % pro Jahr sinken wird. Zugleich bieten sich in der Branche jedoch Wachstumspotenziale im boomenden Online-Matratzengeschäft sowie durch das steigende Nachhaltigkeits- und Gesundheitsbewusstsein in der Bevölkerung, welches die Zahlungsbereitschaft für Qualitätsprodukte mit grünen Gütesiegeln erhöht.

Mit der passenden strategischen Ausrichtung unter Berücksichtigung der aktuellen Kundenbedürfnisse bestehen somit für deutsche Matratzenhersteller auch weiterhin Chancen den Turnaround zu schaffen, um bald wieder auf Rosen gebettet zu sein.

Weitere Beiträge von HANSE Interim finden Sie hier.

HANSE Interim ist seit 20 Jahren Spezialist für die professionelle Vermittlung von Managern auf Zeit und die Betreuung von Interim Management-Projekten. Wir besetzen kaufmännische sowie betriebliche Funktionen der 1. – 2. Führungsebene für Konzern und Mittelstand. Unser Netzwerk umfasst ausgewählte hochqualifizierte Interim- und Projektmanager aller Funktionen aus 250 Branchen, die auf freiberuflicher Basis Monate tätig werden. Eine besondere Spezialität ist die Besetzung von Interim CROs in Sanierung, Restrukturierung und Ertragssteigerung.

Folgen Sie uns jetzt auf LinkedIn!