Best Owner M&A und alternative Wege der Mittelstandsfinanzierung

Ein Beitrag von CRESCAT Advisory GmbH

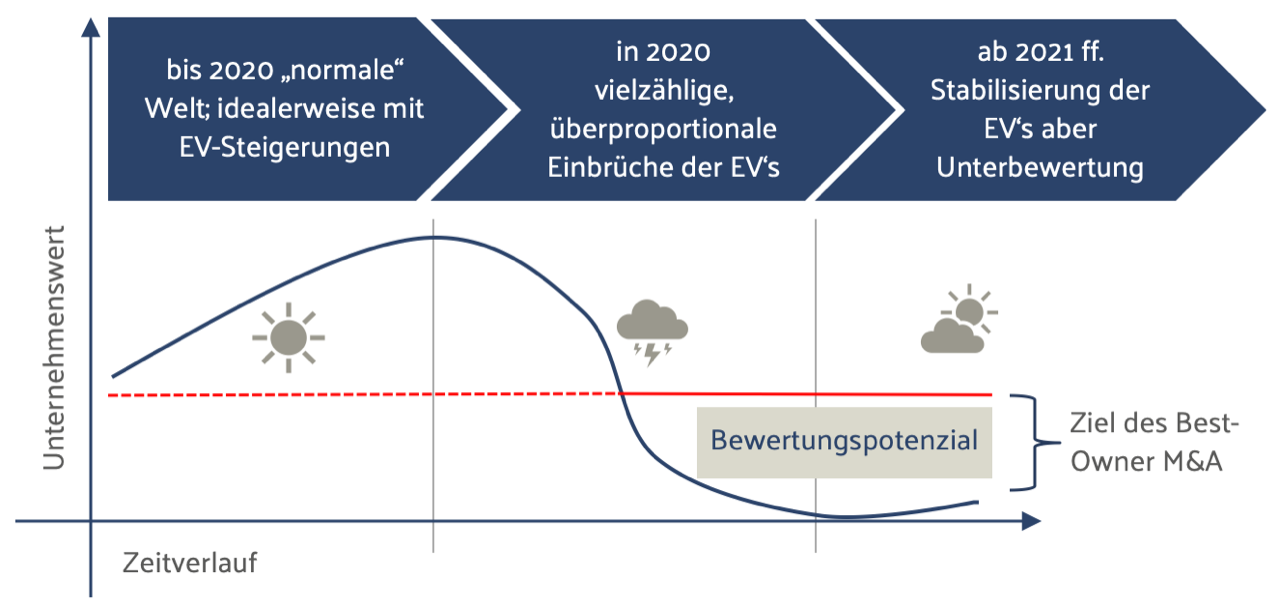

Durch die jetzigen und insbesondere die kommenden wirtschaftlichen Rahmenbedingungen sind im Mittelstand Unternehmenswerte stark unterbewertet bzw. Finanzierungsmöglichkeiten stark eingeschränkt. Daher haben PATEV als Expertenhaus für IP-Strategie sowie Patent- und Markenbewertungen und CRESCAT als Corporate Finance Berater ihre langjährigen Kompetenzen gebündelt und bieten alternative Vorgehensweisen für Unternehmenstransaktionen (Best Owner M&A) und für die Kapitalbeschaffung für den Mittelstand an.

Immer dann, wenn finanzwirtschaftliche Bewertungen von in Schwierigkeiten geratenen Unternehmen überproportional niedrig ausfallen oder wenn Unternehmen in Situationen wie zum Beispiel Restrukturierungen oder auch in anderen (unverschuldeten) Krisen sind, die zu Liquiditätsengpässen oder der Notwendigkeit zu Brückenfinanzierungen führen können, bieten diese Vorgehensweisen klare Vorteile.

Voraussetzung für beide Fälle ist allerdings das Vorhandensein von Technologie und / oder Marken – unabhängig davon, ob dies bereits in Form von konkreten Patenten oder Markenschutzrechten dokumentiert bzw. geschützt wurde.

Wenn es aber um technologiegetriebene Geschäftsmodelle geht, können mit anerkannten Methoden Schutzrechtsportfolien und Marken bewertet werden. Wesentliche Ergebnisse dieser IP-Analyse und Bewertung sind für das Best Owner M&A einerseits ein Bewertungskorridor, der in der Regel über dem liegt, der nach üblichen Bewertungsmethodiken (meist Multiplikatorenmethode) hergeleitet wurde, und andererseits eine Identifikation derjenigen potenziellen Käufer, die ein nachweisliches Interesse an der Technologie haben („Best Owner“).

Auf der Finanzierungsseite kann das Ergebnis der Bewertung der Technologie und der Marke ein Add-on zur Besicherungsbasis sein, das von ausgewählten Debt Funds durchaus als valides Sicherungsgut anerkannt wird.

Betrachten wir die beiden Vorgehensweisen genauer:

Best Owner M&A

Nachteil der traditionellen Vorgehensweise im M&A ist, dass Unternehmenswerte in Wirtschaftskrisen im Vergleich zu den nicht-krisenbehafteten Vorjahren überproportional niedrig ausfallen. Dies hat zwei Gründe: (i) Klassische Unternehmensbewertungen werden auf Basis von Finanzkennzahlen und meist mit Hilfe der Multiplikatorenmethode hergeleitet, bei der in Krisensituationen beide Faktoren des Produktes (Multiple und Ertragswert) niedriger ausfallen und (ii) Technologiepositionen (die natürlich auch in der Krise unverändert existent sind) bei der Bewertung mittelständischer Unternehmen nur eine untergeordnete oder bestenfalls indirekte Rolle spielen.

Best Owner M&A sieht vor, auf Basis von gutachterlichen Methoden in einem kapitalwertorientierten Verfahren (ähnlich wie bei der Herleitung des Unternehmenswerts) die Technologieposition des Unternehmens geeignet darzustellen (z. B. Value in Use, Transfer Value, Market Value). Bei der Analyse der Werthaltigkeit werden nun nicht nur die direkten Wettbewerber als potenzielle Käufer herangezogen, sondern auch solche Unternehmen, die mit der betreffenden Technologie einen Zusatzertrag erwirtschaften könnten, falls sie dies dürften. Im Ergebnis ist dann oft der so hergeleitete Wert der Technologieposition (Marke und Schutzrechte) höher als der auf traditionellem Weg hergeleitete Unternehmenswert.

Zeitgleich erfolgt im Rahmen dieser Arbeiten die intelligente, weltweite Auswahl interessierter Käufer, die dann in Form eines entsprechend modifizierten M&A-Prozesses angesprochen werden.

Die Vorteile liegen auf der Hand: zeitlich verkürzte Prozesse bei der Vorbereitung, fokussierte, internationale Ansprache (Definition der Short-List schon im Analyseprozess) und damit Kostenersparnis und Transaktionssicherheit sowie oftmals ein höherer Verkaufspreis. Alles attraktive Argumente für im Normalfall schwierig zu veräußernde Unternehmen.

Alternative Finanzierungsmöglichkeit

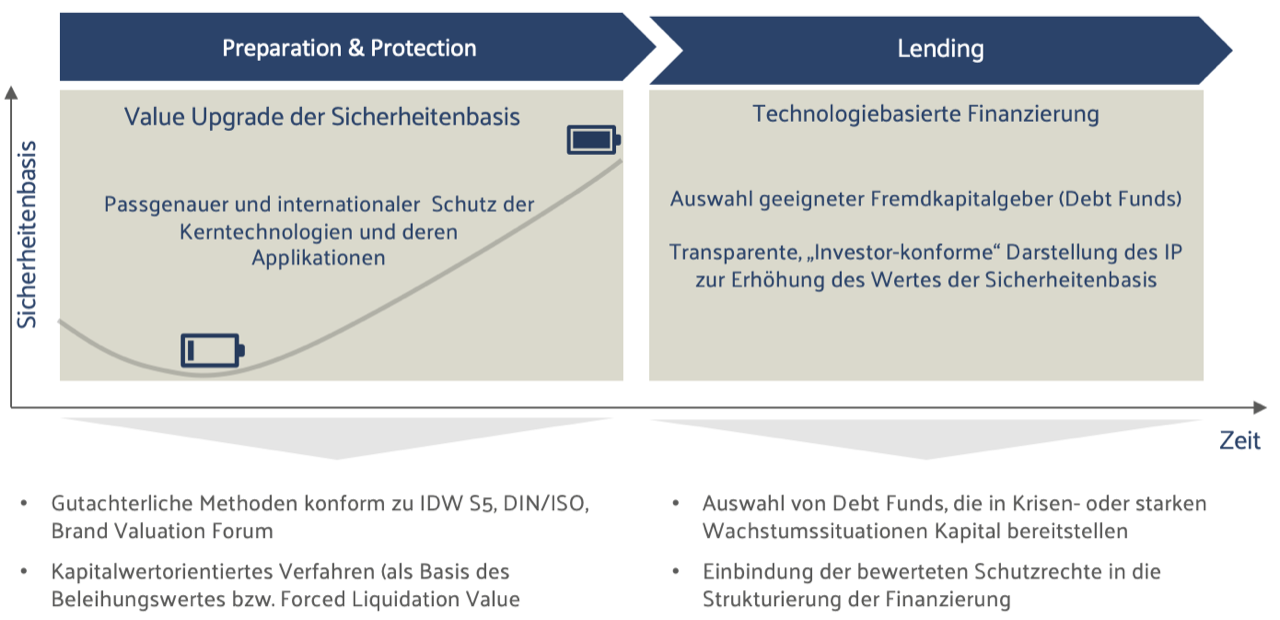

Jenseits der gängigen Finanzierungskonzepte bleibt oft ungenutzt, dass in vielen Unternehmen „Stille Reserven“ in Form von werthaltigen, gewerblichen Schutzrechten (Marken und Patente) vorliegen. Studien großer WP Gesellschaften belegen, dass den immateriellen Werten im Sinne des sogenannten „Goodwill“ bei der Unternehmensbewertung eine große Bedeutung zukommt. Bei Technolgieunternehmen sind dies bis zu 70 % des Unternehmenswertes. Insbesondere Marken und Patente sind klassische Assets und können somit sehr gut im Zuge der Besicherung eines Kredits oder als Bausteine einer strukturierten Finanzierung benutzt werden. Für deren Bewertung hat der Gesetzgeber mit IDW S5 die entsprechenden Rahmenbedingungen gesetzt.

Auf Grundlage einer solchen qualifizierten Bewertung von (vielleicht erst geschaffenen) Schutzrechten können diese stillen Reserven nun dazu genutzt werden, um einen Uplift der Asset Base, d.h. eine Erhöhung der Besicherungsbasis, zu schaffen, um das gewünschte Finanzierungsvolumen darzustellen. Dies ist insbesondere dann der Fall, wenn der Finanzierungsbedarf die materiellen Sicherheiten übersteigt und / oder der Gesellschafter keine Sicherheiten mehr stellen kann.

Geschäftsbanken sind bei der Versorgung von Kapital in den oben beschriebenen Fällen und den neu generierten Sicherheiten regelmäßig überfordert. Interessante Alternativen hierzu sind Debt Funds mit ihren unterschiedlichen Fremdkapitalprodukten wie zum Beipiel das Direct Lending, bei dem Kredite für operative oder strategische Anlässe über die „übliche“ Bankverschuldung hinaus vergeben werden oder Special Situation Debt, bei dem Kredite in Sondersituationen zur Deckung temporärer Kapitalbedarfe ausgereicht werden können.

Aber selbst Wachstumsstrategien können für Unternehmen eine Finanzierungsherausforderung darstellen. Wir denken beispielsweise an Technologieentwicklungen oder Diversifikationen in neue Märkte und Applikationen, aber auch an unternehmensexterne Maßnahmen wie Unternehmensakquisitionen. All diese Ereignisse sind an einen höheren Finanzierungsbedarf geknüpft, der entsprechend erfüllt werden muss und bei dem die Besicherungsbasis möglicherweise nicht ausreicht, um zusätzliches Kapital auf herkömmlichem Weg zu beschaffen.

Bei der Ansprache von Debt Funds sollte man jedoch beachten, sehr gut vorbereitet vorzugehen, denn die Prüfungen erfolgen – anders als bei Banken – deutlich umfangreicher und wie immer ist der erste Eindruck entscheidend! Außerdem haben Debt Funds oft unterschiedliche Vorgehensweisen und Investmentstrategien, die man kennen sollte.

Über PATEV Associates GmbH & Co. KG

PATEV ist ein zertifizierter Experte für Business Based IP Services an der Schnittstelle von Technologie und Betriebswirtschaft. Auf Basis einer IP Business Intelligence und IP Competitive Intelligence erarbeiten wir passgenaue Ausrichtungen von FuE Projekten in mittelständischen Unternehmen.

PATEV ist ein zertifizierter Experte für Business Based IP Services an der Schnittstelle von Technologie und Betriebswirtschaft. Auf Basis einer IP Business Intelligence und IP Competitive Intelligence erarbeiten wir passgenaue Ausrichtungen von FuE Projekten in mittelständischen Unternehmen.

Wir von PATEV

- haben Erfahrungen mit über 2.000 Projekten

- sind international tätig, bei Kunden in DACH, Nord- und Südeuropa, UK, USA, Thailand, Korea und China

- sind einer der ganz wenigen DIN ISO 9001 zertifizierten IP Service Provider

- haben ein interdisziplinär aufgestelltes, internationales Expertenteam aus 6 Ländern

Weitere Informationen zur PATEV erhalten Sie unter: www.patev.de

Über CRESCAT Advisory

.

CRESCAT Advisory unterstützt seine Mandanten bei der Erarbeitung maßgeschneiderter Finanzierungslösungen, bei Nachfolgeregelungen sowie bei der Vorbereitung und Durchführung von Unternehmenskäufen und -verkäufen. CRESCAT bietet mit drei Büros in Deutschland und Österreich Corporate Finance Beratung für mittelständische Unternehmen. Als eigentümergeführte Partnerschaft ist CRESCAT unabhängig und arbeitet ausschließlich im Interesse seiner Mandanten.

CRESCAT Advisory unterstützt seine Mandanten bei der Erarbeitung maßgeschneiderter Finanzierungslösungen, bei Nachfolgeregelungen sowie bei der Vorbereitung und Durchführung von Unternehmenskäufen und -verkäufen. CRESCAT bietet mit drei Büros in Deutschland und Österreich Corporate Finance Beratung für mittelständische Unternehmen. Als eigentümergeführte Partnerschaft ist CRESCAT unabhängig und arbeitet ausschließlich im Interesse seiner Mandanten.

Mit jahrzehntelanger nationaler und internationaler Erfahrung bei Unternehmensfinanzierungen, der Kapitalbeschaffung sowie Unternehmenstransaktionen steht das Team von CRESCAT als Unternehmer für Unternehmer zur Verfügung. Neben einem internationalen Netzwerk von Kapitalgebern für Nachrang- und Fremdkapitalfinanzierungen verfügt CRESCAT über ausgezeichnete Beziehungen zu einem breiten Netzwerk an Eigenkapitalinvestoren wie Private Equity Fonds und Family Offices.

Weitere Informationen zu CRESCAT Advisory erhalten Sie unter www.crescat-advisory.de.